Czyli dlaczego każdy biznes powinien rozważyć prognozowanie wyniku finansowego oraz w jaki sposób może to uchronić dobrze funkcjonującą firmę przed kłopotami.

Z artykułu dowiesz się m.in., że:

- Prognozowanie wyniku firmy jest łatwe.

- W prognozie należy uwzględnić koszty stałe i koszty zmienne.

- Jeśli zapomnisz o wydatkach inwestycyjnych możesz bardzo zafałszować prognozę.

- Prognozuj cyklicznie, zasilając model dobrymi danymi.

- Nie daj się uśpić, prognoza rentowności to nie prognoza przepływów pieniężnych!

Prognozowanie wyniku firmy jest łatwe

Prognozowanie wyniku firmy jest łatwe

W największym uproszczeniu, musisz oszacować roczne koszty stałe firmy, ustalić zrealizowane od początku roku przychody i do tego uwzględnić planowane przychody, np. na podstawie CRM lub informacji z Działu Handlowego. Suma przychodów minus suma kosztów da uproszczony wynik przed podatkiem.

Uwzględnij w prognozie koszty stałe i zmienne

Uwzględnij w prognozie koszty stałe i zmienne

Jeśli Twój model biznesowy polega na tym, że przychody zawsze wiążą się z dodatkowymi wydatkami, np. nowego klienta obsługuje partner na umowie B2B, który wystawi ci fakturę za tę usługę, dodatkowo musisz uwzględnić te koszty w prognozie.

Nieuwzględnienie wydatków inwestycyjnych może zafałszować prognozę

Nieuwzględnienie wydatków inwestycyjnych może zafałszować prognozę

Jeśli nie masz planu finansowego, a wiesz, że czekają cię wydatki inwestycyjne (CAPEX) lub utrzymaniowe (OPEX), warto uwzględnić je w prognozie. Dzięki temu unikniesz przykrej niespodzianki na koniec roku, dlaczego wynik jest niższy od zakładanego.

Prognozuj cyklicznie

Prognozuj cyklicznie

Prognozę warto regularnie odświeżać. I to będzie jej największa wartość. W przypadku bardzo rentownych i szybko rozwijających się biznesów, regularne odświeżenie prognozy pozwoli z dużym wyprzedzeniem wychwycić zagrożenia. Może to być np. spadająca rentowność, niższa dynamika sprzedaży, wzrost kosztów. Firmom w trudnej sytuacji prognozowanie umożliwi stworzenie planu naprawczego, np. regularnej pracy na liczbach z Działem Handlowym.

Prognoza rentowności to nie prognoza przepływów pieniężnych

Prognoza rentowności to nie prognoza przepływów pieniężnych

Wynik liczony jako rentowność nie jest tożsamy z gotówką na kontach Twojej firmy. Dzięki prognozie sprawdzisz, czy firma zrealizuje założony plan roczny, ale rachunek i prognozę przepływów pieniężnych musisz prowadzić osobno.

Czym jest, a czym nie jest prognozowanie?

Czym jest, a czym nie jest prognozowanie?

Prognoza wyniku firmy to rachunek rentowności, który powie ci, w jakim miejscu znajduje się firma w danym momencie. Taki rachunek może być bardzo uproszczony, lub bardzo „aptekarski” – w przypadku rozbudowanego modelu prognozowania.

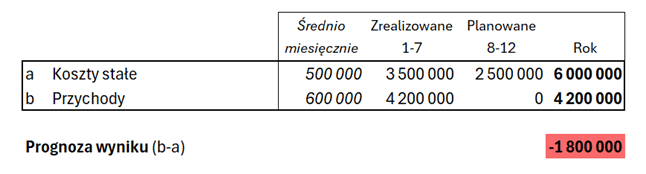

Dla przykładu, roczny koszt stały funkcjonowania firmy, czyli taki, w którym firma „stoi” i nic nie sprzedaje, wynosi 6 mln. Wiedząc, że do końca lipca zrealizowaliśmy sprzedaż na poziomie 4,2 mln i nie mamy w planie sprzedaży żadnych dodatkowych planowanych przychodów do końca roku, prognoza roku wynosi: przychody zrealizowane od stycznia do lipca 4,2 mln minus 6 mln kosztów do końca roku = -1,8 mln. Na razie jesteśmy pod wodą.

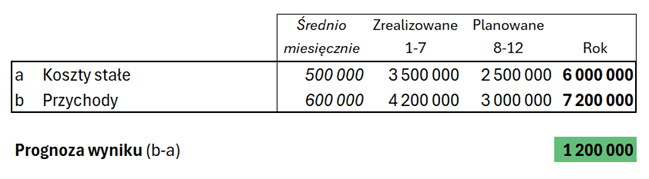

W tym samym scenariuszu, jeśli wiemy, że w lejku sprzedażowym dla okresu sierpień- grudzień mamy zaplanowaną sprzedaż łącznie na 3 mln, to prognozowany wynik roku wynosi: zrealizowane przychody 4,2 mln plus planowane przychody 3 mln minus 6 mln kosztów stałych do końca roku = 1,2 mln. Planowany wynik przed podatkiem to 1,2 mln.

Taką prognozę przychodów na podstawie lejka sprzedażowego można niuansować. Od Działu Sprzedaży wiemy, że 70% z planowanych do końca roku przychodów to projekty „pewne”, natomiast pozostałe 30% to szanse sprzedaży na poziomie 50%-80%. Możemy to uwzględnić w prognozie. Otrzymujemy też dobre narzędzie do cyklicznej pracy z Działem Sprzedaży, np. comiesięcznego przeglądu biznesu, na którym sprawdzimy postęp w pozyskiwaniu i domykaniu szans sprzedażowych.

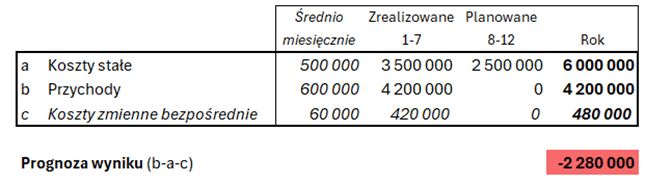

Podobny rachunek możemy prowadzić w przypadku, gdy przychody firmy zawsze wiążą się z dodatkowym kosztem. Załóżmy, że omawiana powyżej firma średnio ponosi 10% kosztów zmiennych bezpośrednich, czyli z każdych 100 tys. płaci 10 tys. podwykonawcom.

Oznacza to, że prognozowany pod koniec lipca wynik roczny, przy braku dodatkowej sprzedaży w okresie sierpień-grudzień wynosi: zrealizowane przychody 4,2 mln minus koszty bezpośrednie zmienne 0,42 mln minus koszty stałe w roku 6 mln = -2,28 mln zł. Jesteśmy na sporym minusie.

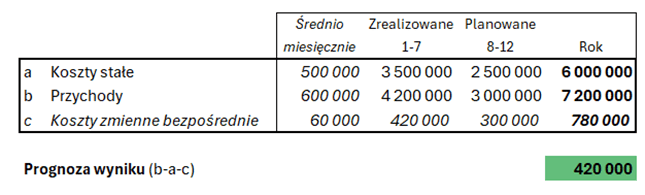

Jeśli wiemy, że w lejku sprzedażowym na okres sierpień-grudzień mamy kolejne 3 mln planowanych przychodów, a koszt związany z uzyskaniem tego przychodu wyniesie 0,3 mln, prognozowany wynik do końca roku = 0,42 mln przed podatkiem.

A czym prognozowanie wyniku nie jest?:

- Prognoza nie jest planem finansowym. Prognozę możemy odnieść do planu, i wtedy zobaczymy, jak daleko lub jak blisko jesteśmy od jego realizacji.

- Prognoza wyniku firmy nie jest też rachunkiem przepływów pieniężnych. Świetnie funkcjonujące firmy, z bardzo dobrym modelem biznesowym i wysoką rentownością potrafiły zbankrutować, bo nie wyegzekwowały na czas zaległych płatności od swoich klientów i straciły płynność finansową.

Czy Twoja firma potrzebuje prognozy wyniku finansowego do końca roku?

Czy Twoja firma potrzebuje prognozy wyniku finansowego do końca roku?

To zależy, ale raczej tak. I jeśli nie prognozujesz wyniku firmy, prędzej czy później zaczniesz to robić. Dlaczego?:

- Przy mniejszej skali biznesu, jeśli pilnujesz rentowności i firma ma duże nadwyżki, prognoza to nice to have.

- Potrzeba prognozowania pojawi się przy wyskalowaniu biznesu. Wtedy może cię spotkać kryzys danych, np. nie będziesz wiedział na czym w firmie zarabiasz, a co jest zwykłym przepalaniem pieniędzy, a przy spadku przychodów i niskiej elastyczności kosztów stałych szybko możesz stracić płynność finansową.

W jakich sytuacjach wynik zaprognozujesz łatwo, a kiedy będziesz musiał bardziej się natrudzić?

W jakich sytuacjach wynik zaprognozujesz łatwo, a kiedy będziesz musiał bardziej się natrudzić?

Prognoza wyniku firmy usługowej będzie zależała od modelu biznesowego.

- Jeśli masz w miarę stały koszt miesięczny lub roczny, a przychody nie wiążą się z koniecznością poniesienia dodatkowych kosztów, prognozę zrobisz bardzo łatwo, analogicznie do przykładów 1 i 2 powyżej.

- Jeśli każde nowe zlecenie wymaga poniesienia dodatkowych kosztów, prognozowanie będzie bardziej złożone, podobnie jak w przykładach 3 i 4. W szczególności zwróć uwagę, czy każdy projekt lub zlecenie mają podobny procentowy udział kosztów zmiennych. Jeśli tak, przy prognozowaniu możesz działać na średnich, np. zakładając, że każde 100 tys. przychodów będzie wiązało się z dodatkowymi 10% kosztów. Jeśli jednak każdy nowy projekt znacznie różni się poziomem koszów, będziesz musiał wziąć to pod uwagę przy prognozowaniu.

- Bardziej złożony model prognozowania, uwzględniający więcej danych źródłowych, zawsze będzie dokładniejszy od prostego rachunku przychodów i kosztów, jednak kluczowe będzie regularne zasilanie go prawidłowymi danymi. Nawet najlepszy model będzie dawał błędne wyniki przy słabej jakości danych źródłowych.

Podsumowując:

Podsumowując:

- Każda wykonana prognoza będzie lepsza od braku prognozy.

- Prognoza nie musi być „apteką”, czyli być bardzo szczegółowa. Prognozowanie nie ma być sztuką dla sztuki, pochłaniającą mnóstwo czasu. Ma nam pomóc ustalić, jaki będzie wynik firmy do końca roku.[ŻS7]

- Największą wartość przyniesie cykliczne odświeżanie prognozy, np. co miesiąc. Dzięki temu zaobserwujemy trendy i ocenimy, czy biznes zmierza w dobrym kierunku.